よく掛け捨ては損で、満期払い戻しのある生命保険の方が 資産形成もできて、大変お得だと言う人がいます。でも 大きな間違いです。

1.そもそも生命保険自体が不要な人がいらっしゃいます。独身だとか(親御さんの為とか 幼い兄弟がいて、自分が学資等出している方とかは別。結婚されたとか お子様ができた時で十分)、3-5千万円の金融資産を持ってらっしゃる方が 2-3千万円の保険に入る必要性は、かなり低いです。

その保険料分 後述するように、自分で積み立てた方が はるかに効率よく資産形成できます。

(終身なら 若いうちに入る利点はあります。バブルの頃に入った人は いまだに年平均5%運用契約のものも あると聞きました。ですが今は超低金利時代です。1-1.5%程度しかいかないと思います。5-10年先に利上げがあっても、低利回りのままです。

通常の定期更新型保険(まず入らされるのはこれ)だと 10年毎の見直しで 同じ保障額なら、どんどん保険料が上がってしまいます。若い時から入る利点は大半 効率の悪い運用をされた積立部分を 次の保険に引き継げる事くらいです)

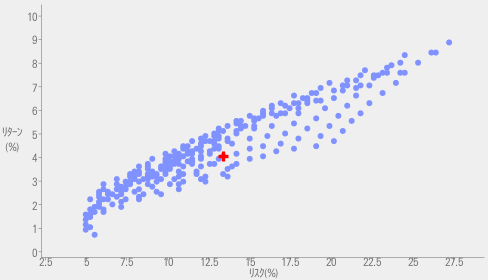

2.保険は幸運にもほとんどの人がもらえません。もらわなければ 掛け捨てとの差額を 自分で3-5%で運用した方が はるかにましです。かなり安全率の高い運用でも年平均3%程度は、長期的(10-20年)にいける確率は 非常に高いです。

参考:波乱に負けない分散投資 積み立てでコツコツ

(私の資産配分で約4%。積み立て設定したら 年数回見るだけ、2年に一度程度リバランスか 積み立て比率変更で計画的にリバランス、5-10年に一度安全率を上げるために 安全資産の比率を増やす程度)

ほとんど下記のようになります。

掛捨保険の総払込額 < 払戻保険の保険部分の総払込額

(逓減型にすれば もっと差が大きくなります)

差額を自分で4%運用した最終売却額 > 払戻保険の運用部分の最終売却額=満期払戻額

総払い込み額を 満期に上回るような「低解約返戻金型終身保険」でも、下記の例で、

http://hoken-kyokasho.com/teikaiyakuhenreikin-shiyuushin

総払い込み額629万円(毎月17,490円積み立て) 30年満期にもらえるお金が755万円と、保険(死亡時1,000万円)もついて 大変お得に思えます。ですが、積立かんたんシミュレーションの「目標金額達成のためのリターンを計算する」で それぞれの数字を入れると、1.2%のリターンが必要ですと出ます。たった1.2%の (複)利回りなんです。しかも、長期間資金が拘束され 途中解約は不利です。

掛け捨て逓減型(3,000円と多めに仮定)にして その差額(14,490)を自分で4%で運用できれば、積立かんたんシミュレーションの「最終積立額を計算する」に それぞれ数字を入れると、10,056,776円になります。250万くらい多くなります。実際は3,000円よりもっと安い価格で 1,000万円くらいの保険には 入れると思います。

逓減型でない1,600円で1,500万円なんてのも あったそうです。これを入れると(毎月15,890円)、保険金が500万円多くなった上に 11,028,445円にもなり、350万円近く多くなります。

誤解しないで頂きたいのは、保険自体を否定しているわけでは ありません。万が一の時の為に、保険の機能だけを利用すれば いいのです。掛け捨て逓減型で、健康に自信のある人は 健康状態によって 保険料が変わる(血圧や喫煙の有無等)ものが お奨めだと思います。年払いで少しでも 保険料を抑えるのは勿論だと思います。

(不幸にして今亡くなったら2千万円必要でも、お子等が独立するであろう15年先は そんなに要らないと思います(例えば6百万円)。毎年もらえるはずの保障額が 減っていくのが逓減型です。毎月の保険料は かなり安くなります)

金融リテラシー(マネーリテラシー)が低いと 1.2%も利回りがあるのなら、定期預金や国債の超低金利より余程ましだと勘違いしてしまいます。保険は人生で1-2位にはいりそうな 大きな大きな買い物です。よく比べもしないで、奨められたから なんとなく入ったなんて 論外だと思います。

金融リテラシー(マネーリテラシー)を身に付ける優先順位は かなり高いとおもいます。すぐに何十万 何百万円も違ってきます。しかも 一生役に立ちます。

参考ブログ:実例で試算 (外貨建て)生命保険等で資産形成は非常に効率悪いです!

関連ブログ:実例で試算 個人年金は非常に効率悪いです!