まず以下の資産クラス分類を 覚えてくださいませ。リスク資産でリスクをとって 利回りを求めていきます。

- 安全資産:定期預金 国債(変動10) 国内債券型投資信託

- リスク資産:1.以外の投資信託(国内外株式型 国外債券型 国内外リート型等)

(これは片手間に投資される方向けです。いざと言う時に、すぐにいるようなお金(100万円程度)を 定期預金に。3-6ヶ月分くらいの生活資金を、国債(変動10 一年分の利息をあきらめれば、いつでも解約可)や 比較的安全な国内債券型投資信託の積立等で 貯められてから、リスク資産に投資する事をお奨めいたします。投資は余裕資金で、投資判断は自己責任で。よく理解できないものは 絶対に買ってはダメです)

全然経知識がないのだったら、最初は証券会社等(銀行は販売手数料と運用報酬のバカ高い投資信託しかないので お奨めしません)の 窓口へ行かれる事を お奨めします。いろいろ質問して、わかるまで聞いてください。私も IFA(独立系ファイナンシャル・アドバイザー)の方も含めて いろいろ教えてもらいました。ただ 注意点があります。

- 窓口の人は 販売のプロです、運用のプロではありません。販売手数料と運用報酬の高い投資信託(日本の投資信託の手数料と報酬は 割高)を 奨めてきます。絶対に 買ってはいけません。

(通常の商品と違って、売れ筋ランキングなんて 全然あてになりません。効率の非常に悪い 毎月分配型が上位にいます)

. - 販売手数料無料(ノーロード)で 運用報酬の安いもの(目安0.6%以下)を、小額だけおつきあいで買いましょう。

. - 暫くすると 販売手数料を稼ぐために、乗換えを奨めてきますが 絶対に買ってはいけません。

(しつこく電話がかかってきたら、「今後営業の電話をするのなら、全部解約します!」と 言ってください)

本格的な資産形成は 手数料等安いネットで やりましょう。長期の運用に 一番影響を与えるのは、資産配分(アセット・アロケーション)です。年齢くらいの%を 安全資産に配分します。40歳なら40%です。安全率を高めたければ この比率上げますが(例えば50%とか60%とか)、期待リターンも下がります。

(上記の100万円や3-6ヶ月分くらいの生活資金も、安全資産の計算に入れれば いいです)

残りを 国内外株式型に、半々の割合にします。例えば 日本より海外の方が 成長性が高そうだと思ったら4:6にしてもいいですし、為替変動が怖かったら6:4でも7:3でも、お好みでされれば いいです。

お金がないのでしたら、口座自動引落の積立で 上記で決めた資産配分で積立します。毎月500-千円くらいからでき、ほったらかしでお金が貯まっていきます。ドル・コスト平均法と言って、平均買価を低くしやすい仕組みです。

(手取り収入の5-15%くらいなら そんなにケチケチせずに、積み立てられます。頑張るなら20-25%もやるとキツイですが非常に効果があります。余裕ができたらなんて 思っていたら、いつまでも始められません。引落後のお金だけで 暮らしていく習慣をつけてくださいませ)

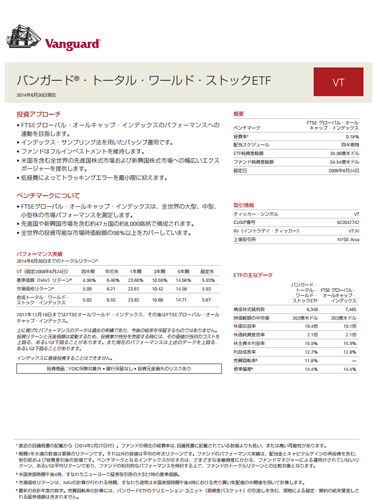

下記のようなノーロードの運用報酬目安0.6%以下のものを 選びましょう。

まとまったお金(数百万円以上)が あるのでしたら、上で決めた資産配分に従って 金額を1/12ずつ毎月期間1年程度で買いましょう。金融理論的には、相場がわからなければ 機会損失を防ぐ為に 今すぐ一括買いです。

ですが、1/12ずつの方が買値を平準化でき、チャイナショックのような事があった時に 対応できます(暫く買いを見合わすか、底値と思って残金一括買い等)。定期預金や国債(キャッシュバック利用がお奨め)等 価格の変わらないものは、今すぐ一括買いです。延ばせば わずかですが、利息分損します。

積み立て設定も 必ずやってくださいませ。下記のように 何社かと取引すると いいと思います。

対面の証券会社一社 + ネット証券数社

値下がりしない投資信託は ありません。私も2009年のリーマン・ショックでは 約4割も値下がりして、2-3日途方に暮れました。ですが 安く買えると思って、貯金を取り崩しながら 毎月の積立額を倍に増やしました。積み立てた金額も含めて 2-3年程度でほぼ元の金額になりました。

上記のように設定したら、後はほったらかし投資です。年に数回見に行くだけ、2年に一度程度リバランス(割合の上がった資産クラスを売り、下がった資産クラスを買い、配分を元に戻す)するか、積み立て比率変更で計画的に リバランスします。

5-10年に一度程度 安全資産の比率を、年齢が上がる程度に 引き上げていくだけです。これで長期的に 年平均3-5%で運用する事は それほど困難では ありません。下記利回りで運用すると 非常に大きな差になります(「^」はべき乗)。0.5%(これを執筆時点での高利回りの定期預金等の利回り)では 例えば1,000万円が20年で1,105万円にしかなりませんが、4%なら倍以上の2,191万円にも なります!

0.5%で10年運用 1.005^10=1.0511・・・

0.5%で20年運用 1.005^20=1.1048・・・

4.0%で10年運用 1.040^10=1.4802・・・

4.0%で20年運用 1.040^20=2.1911・・・

参考:下記のページ下のグラフC

波乱に負けない分散投資 積み立てでコツコツ