若い方を中心に、「どうせ払った分だけもらえなから、年金を払わずに自分で貯めます!」って方がいらっしゃいます。私は大きな間違いだと思います。公的年金(国民年金、厚生年金等)には、民間会社が絶対に真似のできない利点が あります。

- 死ぬまでもらえます、たとえ120歳まで生きても ずっともらえます

.

(その頃になると 不動産収入等なければ、収入の道は ほぼ年金だけになります。国民年金で月額6万円と低い年金でも、毎月もらえれば大きな安心感につながります。本人が亡くなっても、遺族の方が 遺族年金か一時金がもらえます。

私の義理の祖母は 祖父のところへ後妻でお嫁に来て、父の年齢に近く まだ健在です。祖父は62歳くらいでなくなり、あまり年金の恩恵をうけませんでした。その分 祖母が長年遺族年金をもらい続けてます。祖母は亡くなるまでもらえます)

. - 基本物価スライドします(インフレに強い。ソ連崩壊後起こった高インフレで、旧ソ連国の年金生活者は 大きな打撃をうけました)

. - 払っている最中に 不幸にして身体障害者になっても、その時点での年金が そこから死ぬまでもらえます。

.

(身体障害者になると 収入の道がなくなるか、額が低くなります。死ぬまでもらえる年金は大きな助けになるはずです。

程度にもよりますが、精神疾患や人工透析でも障害年金がもらえるそうです。

過去に大学生が 年金を納めずに 事故で身体障害者になり、裁判を起こして 年金の支給を求めましたが、敗訴しています)

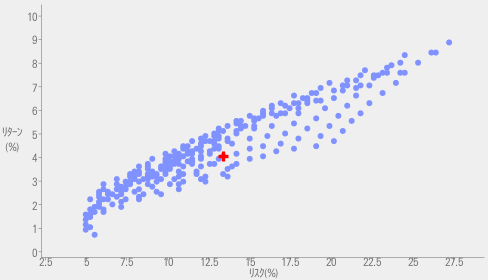

年金財政は破綻してしまうと言う方も いらっしゃいます。確かにその可能性はゼロではありませんが、政府も給付抑制や納める年金の段階的引き上げ、GPIF(年金積立金管理運用独立行政法人)での増収策(資産配分の改善)等、いろいろ対策しています。破綻する可能性は 非常に低いと私は思います。