下記の記事を 梅屋敷商店街のランダムウォーカーさんのブログで知りました。

- 1995年から 10年間日経平均にドルコスト平均法で 毎月積み立てると、2007年までの始めた年の13回のうち、6回はマイナス。

. - 15年間でも 8回中4回はマイナス。20年間では3回中全部プラス。

. - どの年から始めても、2016年時点では 全部プラス。

つまり、マイナスになっても 止めずにずっと続けいれば、ほぼプラスになると言うことです。とくに バブル崩壊やITバブル崩壊の後も ずっと続けていれば、安値で買えて 5-7年後には 大きなプラスになってます。

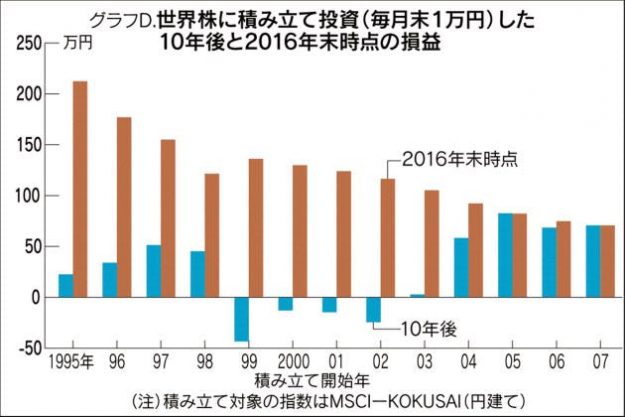

世界株式(MSCI-KOKUSAI 円建て)に投資した場合も ほぼ同様で、10年間投資して 13回のうち4回はマイナス。2016年時点では いずれの年から始めても 全てプラスでした(下記グラフ参照 上記の”積み立て投資 成否分ける悲観相場で続ける「我慢力」”のページより引用)。

積立投資は我慢